Ahmet Karabıyık*

'Otomobillerin ÖTV'sinde artış olacak' diye ilk ekimde konuşulmaya başlanmıştı.

Döviz kurunda da hareketlilik başlayınca ‘zamlar gelmeden arabamı alayım’ diyen herkes otomobil piyasasına ekstra hareket getirdi. Kasımda satış rekoru kırıldı. Otomotiv Distribütörleri Derneği’nin (ODD) açıkladığı verilere göre; 2016 yılı kasım ayı otomobil ve hafif ticari araç pazarı 122 bin 309 adet oldu. 2015 Kasım’da 84 bin 601 adet olan satış adedine göre büyüme yüzde 44.57 oldu. ‘ÖTV hangi araçta ne kadar artacak?’ sorusu da netleşti. 25 Kasım’dan itibaren geçerli olan ÖTV düzenlemesine göre faturada yer alacak ÖTV oran ve tutarları arttığından, aracın anahtar teslim fiyatı da artmış durumda. Emre Özpeynirci, artışın analizini 25 Kasım’da Hürriyet’de yapmıştı: Otomobil fiyatlarına yansıyan artış yüzde 3.4 ile 10.5 arasında değişiyor.

Şimdi başlıktaki soruya gelelim... Kimler ÖTV artışından etkilenmiyor? Tabii ki her araç alan, aynı oto için aynı oranda vergiyi ödeyecek. Ancak bazıları faturada yer alan ÖTV ve KDV’yi, başkaca ödeyecekleri verginin hesabında, gider olarak gösterebilecekler. Dolayısıyla; ‘başka bir verginin daha düşük ödenmesi yoluyla’, vergi avantajı elde edebilecekler. Önce bu şanslı alıcıların kim olduğunu, sonrasında da neden şanslı olduklarını söyleyelim... Şanslı alıcılar; vergi mükellefi olan işletmeler... Doktor, mimar, avukat gibi serbest meslek mensupları dahil, diğer şahıs işletmeleri de, anonim ve limited şirketler de ödeyecekleri verginin hesabında ÖTV’yi gider yazabiliyor. Şahıs işletmeleri Gelir Vergisi (GV) hesabında, şirketler Kurumlar Vergisi (KV) hesabında ÖTV’yi gelirlerinden düşebiliyorlar. Aracın binek oto olması da fark etmiyor… Hatta binek otoda ÖTV’ye ilaveten aracın KDV’si de gider yazılabiliyor. (Panelvan, minibüs, kamyon gibi ticari araç KDV’si ise, işletmenin ödeyeceği KDV’den düşülebiliyor.)

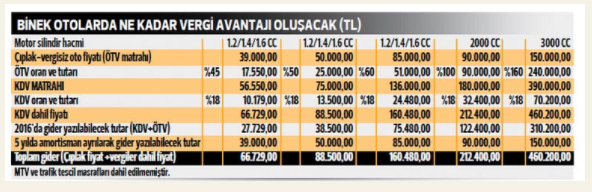

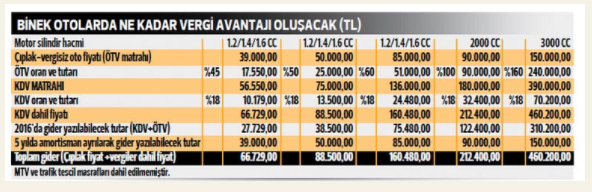

Aşağıdaki tabloda farklı motor hacmine, farklı ÖTV oranına ve farklı anahtar teslim fiyatına sahip ‘binek otoların’ ne kadar vergi avantajı oluşturacağı, gider yazılabileceği yer almakta. Tabloda yer alan vergi avantajı için bir hususu da hemen belirteyim... Yılın son ayında araç almanın da bir önemi yok. Yılın son ayı da olsa ÖTV + KDV’nin tamamı, 2016 vergi hesabında gider yazılabilir, 2016 için ödenecek vergiyi (KV veya GV) azaltır.

Örneğin; çıplak vergisiz bedeli 50 bin lira olan otomobil için ödenecek, 25 bin lira ÖTV ve 13 bin 500 lira KDV tutarının tamamı (38 bin 500 lira) gider yazılabiliyor.

Otomobilin ÖTV ve KDV binmemiş çıplak bedeli de (50 bin lira) yine gider yazılabiliyor ancak bu gider beş yıla yayılmak zorunda. 2016 için kıst amortisman (1 aylık gider), 2017 ve sonraki yıllar için tam amortisman (1 yıllık gider) ayrılarak gider yazılabilir. (Çıplak oto bedeli; binek otolar için aralık ayına isabet eden kısmı kadar, ticari araçlarda ise 2016’nın tamamı için gider yazılabilir.) Beş yılda gider yazılabilecek kısım da yine tabloda yer almakta. Dolayısıyla şahıs işletmeleri, serbest meslek mensupları ve şirketler; satın aldıkları binek otolar için ödedikleri bedellerin tamamını, vergi hesabında gider olarak yazabiliyorlar. Ayrıca araçları işletmelerinde kullanmaya başladıktan sonra da bakım, onarım ve akaryakıt harcamaları, yine gider olarak kaydedebiliyorlar.

Binek, ticari farkı

Binek otolar için ödenen Motorlu Taşıt Vergileri (MTV) gider olarak kaydedilemiyor. Binek otoların aksine, ticari araçlar için ödenen MTV ise gider olarak kaydedilebiliyor.

Kiralanan araç giderleri

“Ne MTV’ siyle, ne ÖTV’siyle, ne de kasko ve trafik sigortasıyla, aracın bakımıyla, muayenesiyle ben uğraşmayayım” diyen işletmeler satın alma yerine kiralamayı tercih ediyor. Kiralamada operasyon yükü işletme üzerinden kalkarken, vergisel olarak da bir kayıp oluşmuyor. Çünkü kiraya veren firmadan alınan faturada yer alan kiralama bedeli de doğrudan gider kaydedilebiliyor. Kiraya veren firmaya ödenen KDV’de, kiracı işletmenin ödenecek KDV’sinden düşülebiliyor. Diğer yandan araç alımı için baştan toplu bir para çıkışı da söz konusu olmuyor. İşletmeler yeter ki; ödeyecekleri ‘kiralama maliyeti’ ile alternatifi olan ‘satın alma maliyetini’ karşılaştırdıklarında kiralamayı tercih etmiş olsunlar. Kiralama konusu araç için yapılan akaryakıt masrafları da gider yazılabiliyor.

Bu yazı Hürriyet'ten alınmıştır